2022年はFRBによる金融引き締めが本格化してこれまでの上昇相場とは一転して厳しい相場になることが予想されます。

金融引き締めによりGAFAMを中心としたハイテク銘柄は売られやすくなります。

これらの銘柄は米国の代表的な指数であるS&P500に占める割合も大きいため、結果としてS&P500に連動するETFや投資信託を購入しているだけでは期待しているリターンを得られないことも十分想定されます。

FRBによる金融引き締めが株式市場に及ぼす影響については以下の記事を参考にしてみてください。

そこで2022年はS&P500のような米国全体に投資するのではなく、特定のセクターETFに投資することでリターンを最大化することも選択肢になりうると思います。

今回はこのように特定セクターETFに投資することを検討している方のために2022年に投資妙味のあるセクターETFを3つご紹介します。

ぜひ最後までご覧ください。

そもそもセクターとは何か?

米国株は各企業が所属する産業ごとに全部で11のカテゴリーに分かれており、この各カテゴリーのことを「セクター」と言います。

このセクターという概念は、世界的な格付け会社であるS&P(Standard & Poor’s)と機関投資家向けに指数や分析ツールを提供するMSCI(Morgan Stanley Capital International)によって共同開発されたものです。

米国株投資をする上では必須の概念となるので、主要銘柄については押さえておきましょう。

11のセクターと主要銘柄は以下の通りです。

| セクター | 主要銘柄 |

| 情報技術 | アップル、マイクロソフト |

| ヘルスケア | ジョンソン・エンド・ジョンソン、アッヴィ |

| 一般消費財 | アマゾン、マクドナルド |

| 通信 | メタ(旧フェイスブック)、アルファベット(グーグル) |

| 金融 | JPモルガン・チェース、バンク・オブ・アメリカ |

| 資本財 | ボーイング、スリーエム |

| 生活必需品 | P&G、コカ・コーラ |

| 公益事業 | サザン、デュークエナジー |

| 不動産 | アメリカンタワー、サイモンプロパティ |

| 素材 | デュポン、ダウ・ケミカル |

| エネルギー | エクソンモービル、シェブロン |

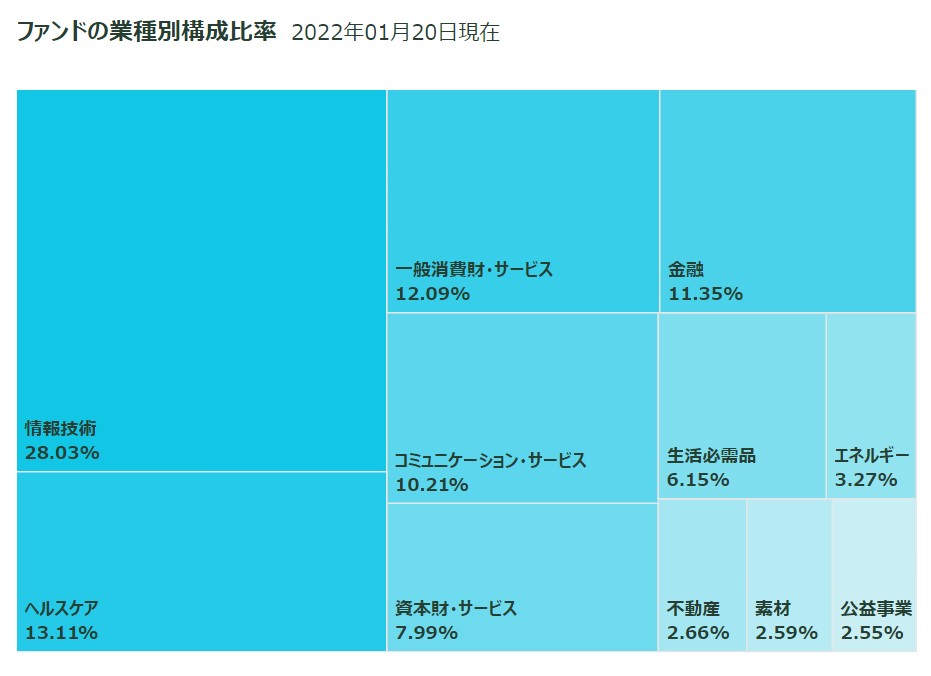

各セクターがS&P500 指数に占める割合は以下の通りです。

出所:STATE STREET

近年のIT化の推進により情報技術セクターが一番ウエイトを占めていることがわかります。

セクターETFにはどのようなものがあるのか?

これらの各セクターに特化したETFに投資したい場合は、バンガードから出ている以下のセクターETFを購入することで投資することが可能です。

経費率はどれも0.1%なので、かなり低い水準となっております。

| ETF | セクター |

| VGT | 情報技術 |

| VHT | ヘルスケア |

| VCR | 一般消費財 |

| VOX | 通信 |

| VFH | 金融 |

| VIS | 資本財 |

| VDC | 生活必需品 |

| VPU | 公益事業 |

| VNQ | 不動産 |

| VAW | 素材 |

| VDE | エネルギー |

2022年に投資妙味のあるセクターETFとは?

2022年は冒頭にも記載している通り、FRBの金融引き締めにより厳しい相場環境が予想されます。そのため、これまでのように米国全体に投資しているだけでは期待しているリターンを記録するのは難しいと思います。

そこで、特定セクターに絞って投資することで市場平均よりも高いリターンを狙うことが可能になります。では、2022年はどのセクターに投資妙味があるのか?

結論、以下の3つのセクターだと考えてます。

- VDE(エネルギーセクターETF)

- VFH(金融セクターETF)

- VDC(生活必需品セクターETF)

VDE(エネルギーセクターETF)

FRBの金融引き締めの結果、債券利回りが上昇(債券価格の下落)するとPERの高いハイテク系の銘柄は益回り相対的に低くなるため株式の魅力度が下がります。

※益回り:当期純利益÷株式時価総額

そうなるとPERが低い銘柄が多いエネルギー関連の銘柄が買われやすくなります。

2022年1月23日時点のVGT(情報技術セクターETF)とVDE(エネルギーセクターETF)の平均PERを見るとVGTの平均PERが高いことがわかります。

- VGT(情報技術セクター):34.6倍

- VDE(エネルギーセクター):22.6倍

機関投資家はPERが高い銘柄からPERが低いバリュー銘柄へセクターローテーションを行うので、結果としてバリュー銘柄が多いエネルギーセクターETFの評価額は上昇すると考えられます。

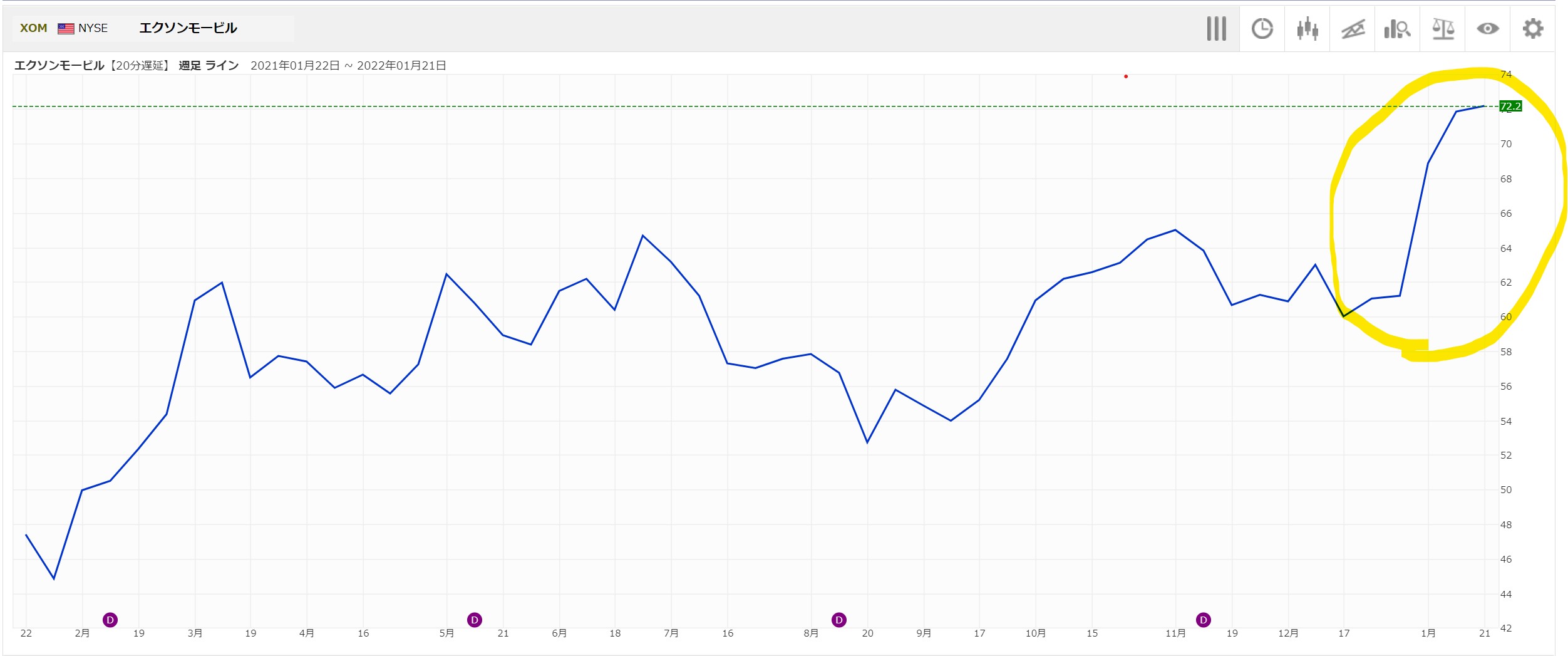

実際エネルギーセクターの代表銘柄の一つであるエクソンモービル[XOM]はFOMCが利上げの意向を強めた2022年以降急騰しているのがわかります。

VFH(銀行セクターETF)

次に投資妙味があると考えているのは銀行セクターETFです。

銀行のビジネスモデルは基本的に短期金利で国からお金を借り、長期金利で企業にお金を貸し付け、長期金利と短期金利の利ざやで稼ぎを得ています。

金融引き締めにより長期金利が上昇すると長短金利差が拡大し企業に貸し出しを行う銀行の利ざやが拡大し、売上高などの業績も拡大することが見込まれます。

そうなると銀行セクター全体の上昇も期待できるので、2022年はこれまでオワコンと言われていた銀行セクターに投資妙味があると思います。

VDC(生活必需品セクターETF)

最後に紹介するのは生活必需品セクターです。

2022年は利上げにより非常にボラティリティの高い相場になることが予想されますが、生活必需品セクターであれば昨年と同じ成長率と言わないまでも安定した株価の上昇が期待できると思います。

構成銘柄TOP5を見てもわかるように生活には欠かせない商品を扱っている以上業績も安定します。その結果、多少の下げ相場を経験したとしても業績が伴っているおかげで最終的にはリターンはプラスになると思います。

また、分配金利回りは2022年1月23日時点で2.17%と比較的高いため、株価下落のストッパーとして大いに貢献することもおすすめする理由の一つです。

- P&G

- コストコ

- コカ・コーラ

- ペプシ

- ウォルマート

まとめ

最後までご覧いただきありがとうございます。

2022年は厳し相場になると思いますが市場から退場しないようにアセットアロケーションをしっかし検討して相場に臨んでいきましょう。